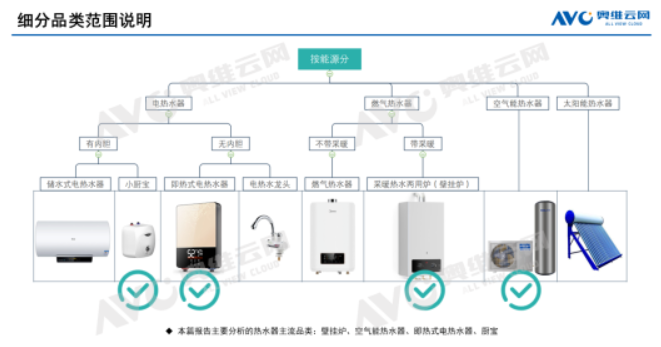

细分品类范围说明

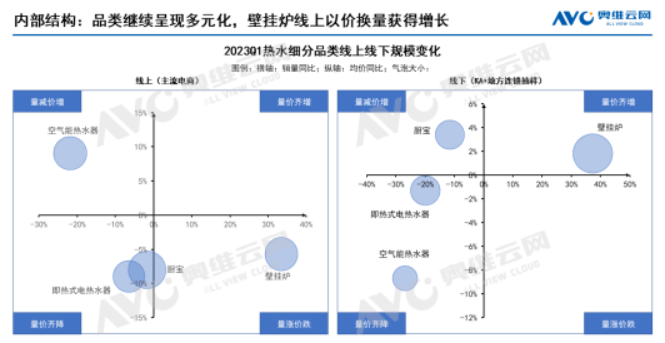

内部结构:持续呈现多元分化,壁挂炉涨势领先

热水器品类在目前零售市场上品类众多,并且存在一定的替代关系。 2023年一季度,从四大细分品类的整体情况来看,销量呈现多元变化,其中壁挂炉销量涨势领先,且在竞争激烈之时,线上价格有所下探,线下则是量价齐增。即热式电热水器、厨宝具有一定的刚需属性,具有安装便捷的优势,线上规模比较稳定。

渠道表现:电即热、厨宝在新兴电商打开突破口

从销售渠道来看,主流电商的一部分流量流向新兴电商,在以拼多多为例的社交电商市场,即热式电热水器、厨宝以轻安装、高性价比的优势快速普及,据奥维云网(AVC)监测数据显示,2023年一季度,即热式电热水器在拼多多的销额为0.7亿元,超过专业电商规模,厨宝在拼多多销额0.6亿元,接近平台电商规模。 但从品牌结构来看,拼多多的热水细分品牌较分散,主流品牌仍有机会快速抢跑,占据规模优势。

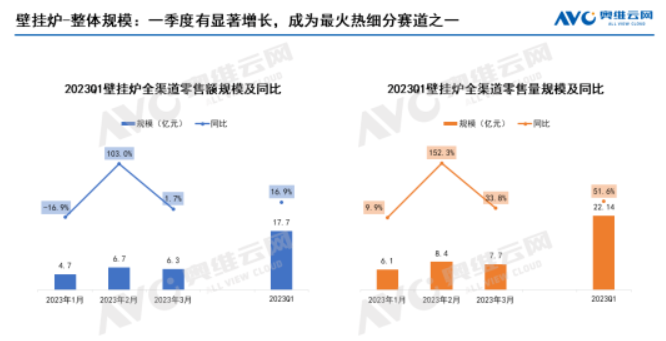

壁挂炉篇:行业变革关键期“洗牌”启动,产品结构持续改善

据奥维云网(AVC)推总数据显示,2023年一季度,壁挂炉零售额17.7亿元,同比增长16.9%,增长的主要原因一方面是同期壁挂炉市场受到严重的疫情影响,另一方面,主流品牌的优质产品正在逐步打开品类在消费者中的认知度,行业正在走向“后煤改”时期的转型优化期。

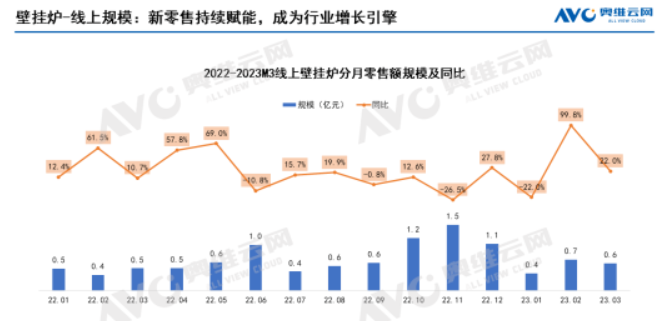

线上市场增长更加明显,一年内多个月份呈现双位数增长,虽然壁挂炉线上规模基数较低,但可以预见,未来新零售模式会持续为行业带来增长引擎。同时壁挂炉线上市场进入“洗牌”期,品牌个数相比去年有所下降,一季度稳定在35-36个,品牌集中度也有明显的提升。

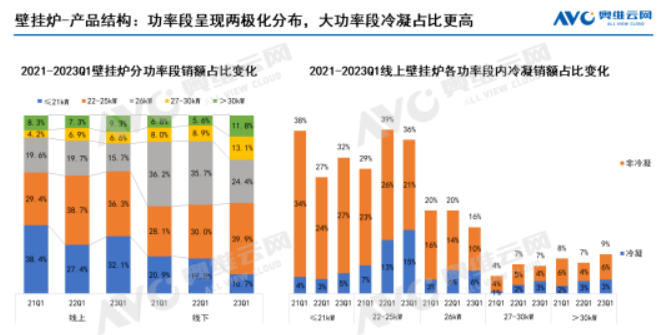

从产品结构看,功率正在呈现“两级”化分布,且线上线下价格有所差异,线上以25kW及以下为主流,线下则是22-25kW和27kW以上的增长更加明显。 冷凝市场获得预见之内的增长,但从分功率段的冷凝结构来看,22kW及以上的大功率市场中冷凝占比更具优势。 整体可以看到,壁挂炉市场的产品结构正在向合理化、高端化发展。

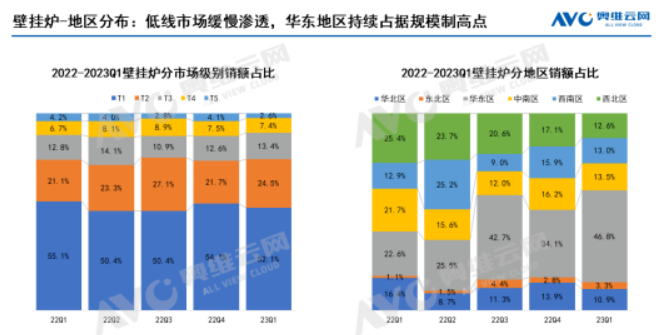

从地区分布来看,T2-T3市场的销额占比呈现小幅度的增长,壁挂炉在低线市场的渗透速率还有机会进一步加强。

空气能篇:行业理性成长,“绿色”“健康”成为新品关键词

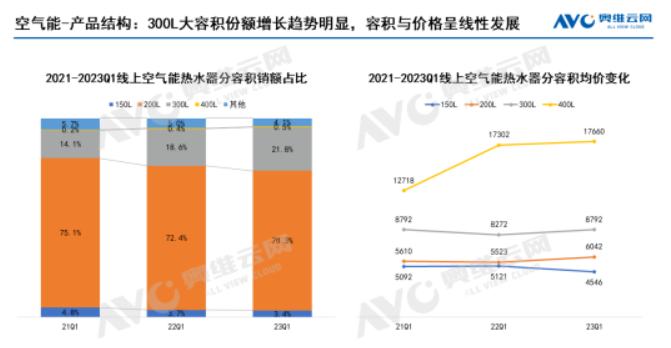

空气能热水器在去年一度成为行业焦点,从产品结构看,行业稳步向大容积迭代,300L的产品相比中小容积也具有更明显的价格优势。

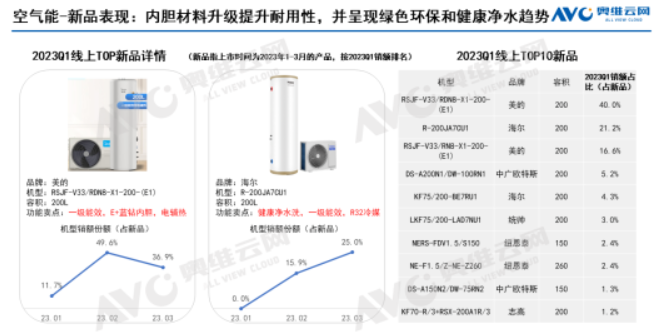

从空气能热水器2023年一季度的新品趋势来看,“绿色”和“健康”依然是两大关键词,一级能效、环保冷媒和净水洗成为新品热点。

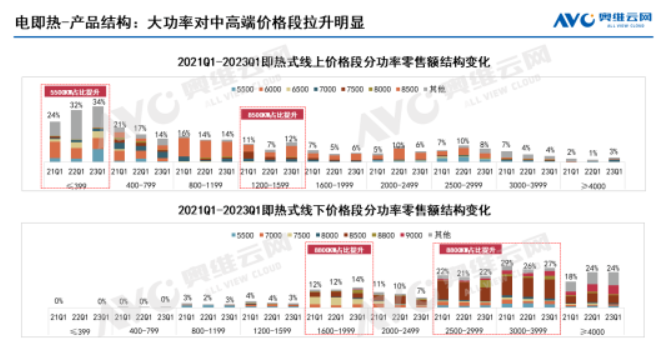

电即热篇:大功率助力高端增长,智能安全引领产品升级

即热式电热水器的产品结构表现为大功率对中高端价格段拉升明显。从价格段结构来看,根据奥维云网(AVC)监测数据,2023年一季度线上1200-1599价格段零售额占比12%,较上年同期增长5个百分点,其中8500KW占比拉升4个百分点。一季度线下2500-2999价格段零售额占比22%,较上年同期增长1个百分点,其中8800KW占比增长5个百分点。

从产品趋势来看,电即热正在往更智能、更安全、更小巧的方向发展。首先,智能温控升级,可根据不同季节进水水温自动调节出水温度,定制四季不同洗浴方案;其次,安全防护升级,包括水电隔离、漏电保护、防干烧保护、防水保护等多重保障;最后,体积小巧化,通过缩小产品体积,更大程度的释放卫浴空间。

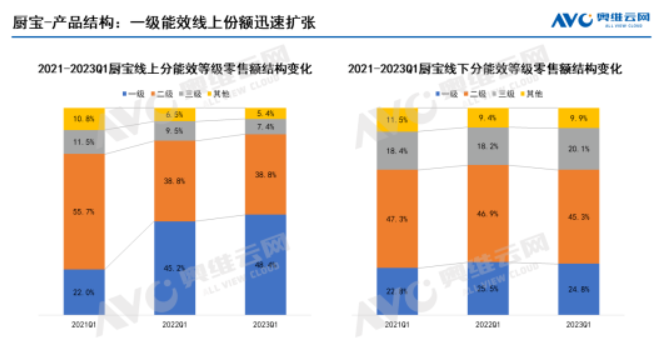

厨宝篇:节能与智能并行,紧抓绿色消费机遇

厨宝的一级能效线上份额迅速扩张。据奥维云网(AVC)监测数据显示,2023年一季度厨宝线上市场一级能效零售额占比48.4%,较上年同期提升3.2个百分点。近年来我国发布多项举措促进绿色智能家电焕新,可以预见,在政策的刺激下预计一级能效占比还将持续扩大。

从控制方式看,触控式双线占比增长,线下触控式价格拉力更强。据奥维云网(AVC)监测数据显示,2023年一季度厨宝线上市场触控式零售额占比14.7%,较上年同期提升8.3个百分点;线下市场触控式零售额占比11.0%,较上年同期提升1.2个百分点。从均价来看,一季度线上市场触控式、机械式厨宝均价分别为300元、436元,线下市场分别为1135元、647元,线下触控式价格拉力远高于线上。

小结

0

0